- DAZ.online

- DAZ / AZ

- DAZ 20/2015

- Stillstand ist Rü...

Wirtschaftsbericht

Stillstand ist Rückschritt

Eine Analyse der Apotheken-Wirtschaftsdaten der ABDA

Die jüngsten Daten der ABDA über Apotheker und Apotheken in Deutschland wurden beim Wirtschaftsforum des Deutschen Apothekerverbandes (DAV) am 6. Mai in Berlin veröffentlicht. Fritz Becker, Vorsitzender des Deutschen Apothekerverbandes, erklärte dort in seinem politischen Lagebericht, die letzten Monate seien für die Apotheken durch eine stabile wirtschaftliche Lage geprägt. Doch eine Stagnation könne nicht das Ziel der Apotheker sein, zumal die Apothekenzahl wieder deutlich zurückgegangen sei. Der Gedanke an Stagnation drängt sich allerdings angesichts der Daten des Jahreswirtschaftsberichts auf. Diesen stellten Claudia Korf, Geschäftsführerin Wirtschaft, Soziales und Verträge der ABDA, und Dr. Eckart Bauer, Abteilungsleiter Wirtschaft und Soziales, vor. Bauer präsentierte dabei die betriebswirtschaftlichen Ergebnisse der Apotheken. Anders als in früheren Jahren verfassten sie keinen Bericht zur Veröffentlichung in der Fachpresse. Die DAZ präsentiert daher eine Auswahl der Daten mit einer eigenen Analyse.

Apothekenzahl weiter gesunken

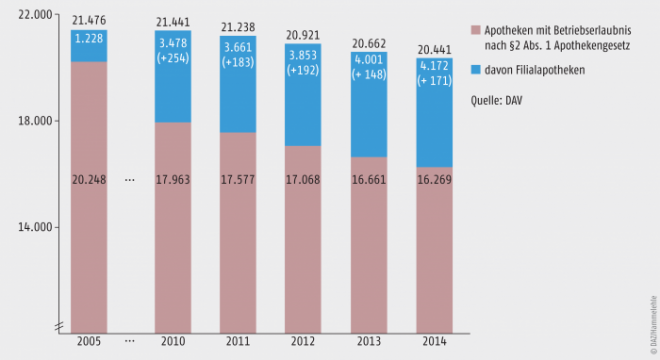

Die Zahl der Apothekenbetriebsstätten fiel 2014 weiter von 20.662 auf 20.441, davon 16.269 Haupt- bzw. Einzelapotheken (siehe Abb. 1). Unter diesen waren 13.223 Einzelapotheken sowie 2187 Hauptapotheken mit einer Filiale, 592 mit zwei Filialen und 267 mit drei Filialen. Der Rückgang der gesamten Apothekenzahl um 221 ergab sich aus 384 Schließungen (davon 285 Haupt- bzw. Einzelapotheken und 99 Filialen) und 163 Neueröffnungen (davon 90 Haupt- bzw. Einzelapotheken und 73 Filialen). Gegenüber 2012 (minus 317 Apotheken) und 2013 (minus 259 Apotheken) hat sich die negative Tendenz weiter abgeflacht. Mittlerweile kann der Rückgang der Apothekenzahl jedoch nicht mehr nur als eine akute Folge des AMNOG betrachtet werden, sondern eher als langfristiger Trend. Immerhin ging 2014 die Apothekenzahl durchschnittlich um mehr als vier pro Woche zurück. Von 2010 bis 2014 verminderte sich die Apothekenzahl um 1000, also um 4,7 Prozent. Die Konzentration auf weniger Apotheken ist damit zu einem Eckpfeiler der Marktentwicklung geworden.

Abb. 1: Zahl der Apothekenbetriebsstätten Die Anzahl der Apotheken sinkt weiter, aber noch deutlicher ist der ungebrochene Trend zur Filialisierung.

Noch stärker als die Gesamtzahl der Apotheken nahm die Zahl der Haupt- bzw. Einzelapotheken ab. Diese sank 2012 um 509, 2013 um 407 und 2014 um 392. Seit 2010 ging sie um 1694 (9,4 Prozent) zurück. Der bedeutsamste Trend, der sich aus den Betriebsstättenzahlen ableiten lässt, ist demnach die fortschreitende Filialisierung. Diese Entwicklung zu größeren unternehmerischen Einheiten wird dadurch verstärkt, dass die sinkende Apothekenzahl zu im Durchschnitt größeren Apotheken führt.

Aus den genannten Apothekenzahlen ergibt sich eine im europäischen Vergleich unterdurchschnittliche Apothekendichte. Während im EU-Durchschnitt 31 Apotheken pro 100.000 Einwohner bestehen, sind dies in Deutschland nur 25. Anders ist die Situation bei den Ärzten. Gegenüber 34 Ärzten pro 10.000 Einwohnern im EU-Durchschnitt stehen in Deutschland 40 Ärzte pro 10.000 Einwohner zur Verfügung.

Apotheken und GKV

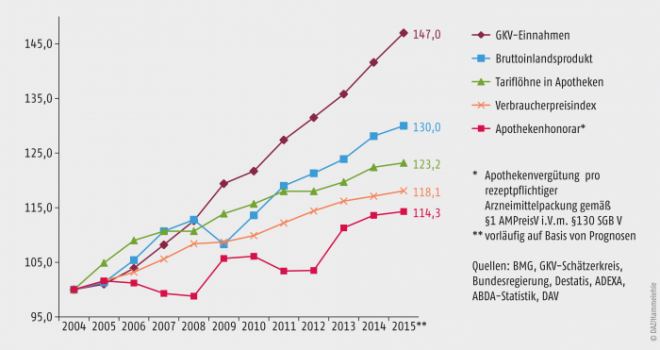

Einen anderen Aspekt der Stagnation spricht der Wirtschaftsbericht beim Honorar der Apotheken an. Demnach ist die Vergütung der Apotheker aus der Abgabe verschreibungspflichtiger Arzneimittelpackungen von 2004 bis 2015 um nur 14,3 Prozent gestiegen, der Verbraucherpreisindex dagegen um 18,1 Prozent, die Tariflöhne in Apotheken um 23,2 Prozent, das Bruttoinlandsprodukt um 30 Prozent und die GKV-Einnahmen sogar um 47 Prozent (siehe Abb. 2). Das Apothekenhonorar machte 2004 noch 2,6 Prozent der GKV-Ausgaben aus, 2014 sind es nur noch 2,3 Prozent. In absoluten Zahlen sind dies 4,7 Mrd. Euro und damit ein Zuwachs von 0,3 Mrd. Euro seit 2010. Dagegen stiegen im Vergleich zu 2010 die Ausgaben der GKV für Arzneimittel um 2,5 Mrd. auf 30,5 Mrd. Euro. Die Gesamtausgaben der GKV wuchsen in dieser Zeit um 29,3 Mrd. Euro auf 205,3 Mrd. Euro.

Abb. 2: Apothekenhonorierung im Vergleich zu anderen Kennzahlen Die Apothekenhonorierung für verschreibungspflichtige Fertigarzneimittel ist seit 2004 deutlich weniger gestiegen als andere wirtschaftlich relevante Größen im Gesundheitswesen.

Der Wirtschaftsbericht macht zudem deutlich, welche Leistungen die Apotheken für die GKV erbringen und wie sie dadurch zur Begrenzung der Arzneimittelausgaben beitragen. Demnach betrug im Jahr 2014 der Apothekenabschlag für die GKV 1091 Mio. Euro (2013: 1088 Mio. Euro). Die Apotheken erbrachten zudem erhebliche Inkassoleistungen. Von den GKV-Versicherten erhoben sie Zuzahlungen in Höhe von 2027 Mio. Euro (2013: 1978 Mio. Euro), dies sind durchschnittlich 2,70 Euro pro Packung (2013: 2,60 Euro). Von den Arzneimittelherstellern zogen sie 2014 Abschläge in Höhe von 1535 Mio. Euro (2013: 2368 Mio. Euro) ein.

Gute Beschäftigungslage

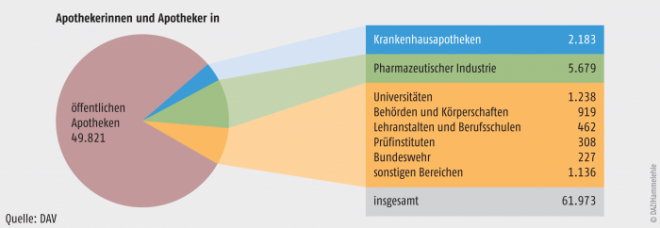

Die 49.821 Apotheker (2013: 49.288) in öffentlichen Apotheken stellen weiterhin die mit Abstand größte Gruppe unter den insgesamt 61.973 berufstätigen Apothekern (siehe Abb. 3). Die Zahl der Beschäftigten in Apotheken (alle Berufsgruppen) stieg 2014 auf 152.750 (2013: 150.692). Allerdings stieg auch die Zahl der Teilzeitarbeitskräfte auf 74.602 (2013: 72.583). Der Zuwachs des Jahres 2014 besteht demnach fast nur in Teilzeitarbeitsplätzen. Dennoch ist der Anstieg der Beschäftigung angesichts einer gesunkenen Zahl der Apotheken bemerkenswert. Diese Daten liefern die betriebswirtschaftliche Bestätigung für die pharmazeutisch naheliegende These, dass die Arbeit am Patienten nicht weniger wird, wenn sie in weniger Apotheken erbracht wird. Einzelne Apotheken mögen aufgrund ihrer Fixkosten oder anderer Standortfaktoren unrentabel sein, aber der personelle Aufwand wird sich durch noch so große betriebswirtschaftliche Einheiten nicht wesentlich reduzieren lassen. Er hat im Berichtszeitraum sogar zugenommen. Die andauernde Arbeitsbelastung durch Rabattverträge und die wachsende Hinwendung zum Patienten mit immer intensiverer Beratung erscheinen als naheliegende Gründe. Das Rationalisierungspotenzial in Apotheken erscheint damit sehr gering. Denn gerade beim größten Kostenfaktor Personal ist es offenbar nicht vorhanden. Der gestiegene Personaleinsatz kann auch als Indikator für intensiven Wettbewerb betrachtet werden, denn offenbar investieren die Apotheken in die Beratung der Kunden. Für die Mitarbeiter in Apotheken ist dies günstig. Wenn „ihre“ Apotheke aufgeben muss, bestehen sehr gute Chancen auf einen neuen Arbeitsplatz, allerdings nicht unbedingt am gewünschten Ort mit den bisherigen Rahmenbedingungen, die auf die individuelle (Familien-)Situation zugeschnitten sein können.

Abb. 3: Tätigkeitsfelder der Apotheker Nach den öffentlichen Apotheken sind pharmazeutische Industrie und Krankenhausapotheken weiterhin die wichtigsten Arbeitgeber für Apotheker.

Bedenkliche Ausbildungssituation

Entgegen dem eher guten Trend bei der Gesamtbeschäftigung sank die Zahl der Ausbildungsplätze auf 7556 (2013: 7729). Die treibende Kraft hinter dieser Entwicklung ist ein deutlicher Abwärtstrend bei den PKA-Ausbildungsplätzen. Diese gingen von 5438 im Jahr 2010 auf 3903 im Jahr 2013 und auf 3724 im Berichtsjahr zurück. Hier kann nur von einem massiven Abwärtstrend gesprochen werden. Skeptiker, die langfristig das Aussterben des PKA-Berufs prognostizieren, erhalten durch diese Zahlen neue Nahrung.

Die Zahl der PTA-Ausbildungsplätze sank eher geringfügig auf 2365 (2013: 2391), die Zahl der Plätze für Pharmaziepraktikanten stieg sogar leicht auf 1467 (2013: 1435). Doch für Berufe mit langfristig offenbar steigendem Bedarf führen stagnierende Ausbildungsplätze irgendwann zu großen Problemen. Da künftig immer geburtenstärkere Jahrgänge in Ruhestand gehen werden, ist ein Mangel an Apothekern absehbar.

Weniger und teurere Arzneimittel abgegeben

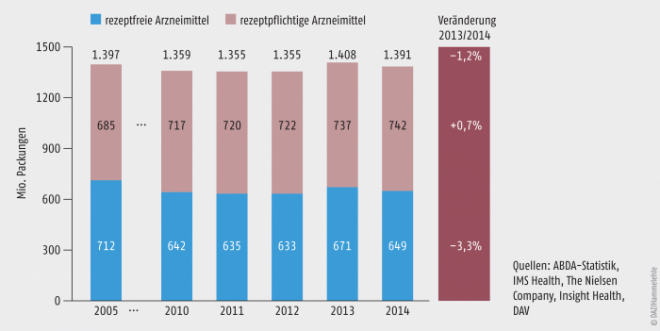

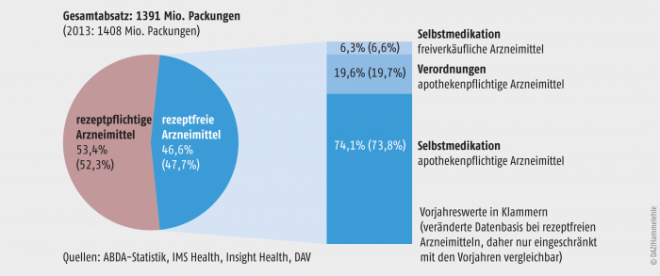

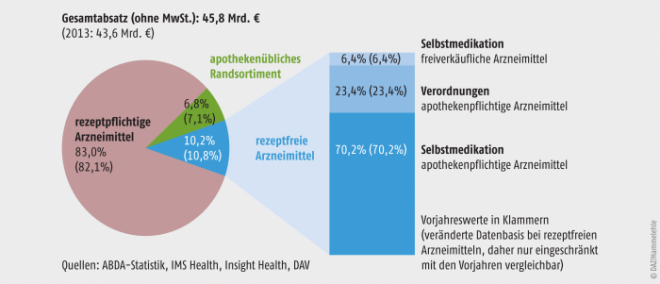

Ein weiterer Teil des Wirtschaftsberichts widmet sich den in Apotheken abgegebenen Arzneimitteln. Die Zahl dieser Packungen ging 2014 gegenüber dem Vorjahr um 1,2 Prozent auf 1391 Mio. zurück. Dem leichten Zuwachs von 0,7 Prozent bei den verschreibungspflichtigen Arzneimitteln stand ein Rückgang von 3,3 Prozent bei den OTC-Arzneimitteln gegenüber (siehe Abb. 4). Trotz sinkender Packungszahlen stieg der Umsatz um 5,0 Prozent auf 45,8 Mrd. Euro (2013: 43,6 Mrd. Euro, siehe Abb. 8). Demnach stieg der Durchschnittspreis der abgegebenen Packungen. Da sich die Honorierung der Apotheken überwiegend an der Zahl der Packungen orientiert, ist diese Umsatzsteigerung für die Apotheken kein wirtschaftlicher Vorteil – im Gegenteil, hochpreisige Arzneimittelpackungen werden zunehmend zu einem Problem für den Apothekenalltag.

Abb. 4: Arzneimittelabsatz in Apotheken Die Menge der in Apotheken abgegebenen Packungen stagniert in der langfristigen Betrachtung.

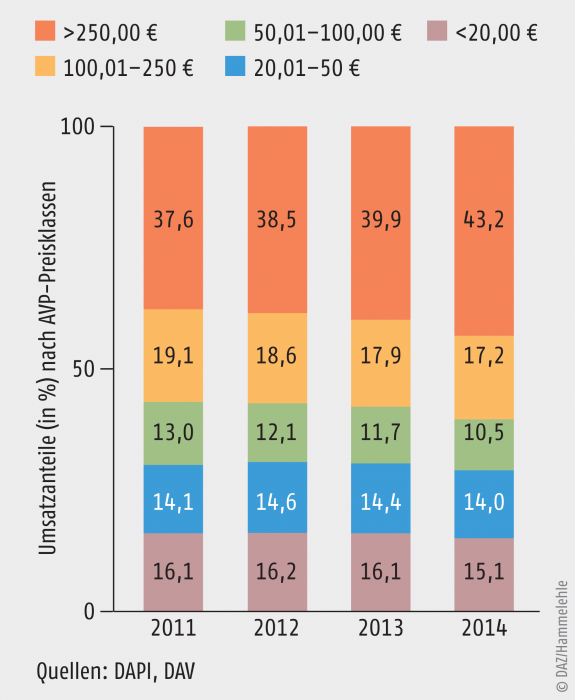

Darauf geht auch der Wirtschaftsbericht ein, der eine Preisklassenanalyse für verschreibungspflichtige Fertigarzneimittel enthält. Dabei wird die Verteilung nach Packungen (also der Absatz, siehe Abb. 5) und nach Umsätzen (siehe Abb. 6) seit 2011 dargestellt und verglichen. Gemessen an der Zahl der Packungen dominieren niedrigpreisige Arzneimittel deutlich. 56,1 Prozent der Packungen haben Apothekenverkaufspreise unter 20 Euro. In dieser Preisklasse wird der Preis wesentlich durch den Festzuschlag der Apotheken bestimmt. Nur eine von 40 Packungen hat einen Apothekenverkaufspreis über 250 Euro und der Anstieg seit 2011 um 0,2 Prozentpunkte erscheint wenig bedeutsam. Welche enorme Entwicklung dennoch dahinter steckt, zeigt erst der Vergleich anhand der Umsätze. Denn 43,2 Prozent der Umsätze entfallen auf die hochpreisigen Packungen. Dabei ist eine deutlich steigende Tendenz zu erkennen, denn 2011 betrug dieser Anteil erst 37,6 Prozent. Angesichts des geringen Anstiegs beim Anteil der Packungen bedeutet dies, dass der durchschnittliche Preis innerhalb der Gruppe der Hochpreiser deutlich gestiegen ist. Dort schlagen sich beispielsweise die neuen Arzneimittel gegen Hepatitis C nieder. Hier hätte eine noch feinere Aufschlüsselung nach Preisklassen interessiert. Denn bei Preisen um 1000 Euro und teilweise weit darüber steht der Apothekenaufschlag in keiner betriebswirtschaftlich sinnvollen Relation zur Gefahr eines möglichen Verlustes einer hochpreisigen Packung und bei Herstellerabgabepreisen ab 1200 Euro greift die Deckelung des Großhandelsaufschlags. Auch am unteren Ende der Preisskala würde eine weitere Differenzierung interessieren, denn wenn der Anteil des Herstellers am Abgabepreis bei nur wenigen Euro oder sogar unter einem Euro liegt, erscheinen Rabattverträge wirtschaftlich als unangemessen, weil sie kaum zu Einsparungen führen können.

Abb. 5: Preisklassenanalyse für den Arzneimittelabsatz Mehr als die Hälfte der verschreibungspflichtigen Fertigarzneimittel zulasten der GKV haben Apothekenverkaufspreise unter 20 Euro. Hochpreiser über 250 Euro machen nur 2,5 Prozent der Packungen aus.

Abb. 6: Preisklassenanalyse für den Arzneimittelumsatz 43,2 Prozent der Umsätze mit verschreibungspflichtigen Fertigarzneimitteln zulasten der GKV entfallen auf Packungen mit Apothekenverkaufspreisen über 250 Euro. Im zeitlichen Verlauf hat dieser Anteil deutlich zugenommen.

Doch bereits die vorliegenden Daten machen deutlich, dass hochpreisige Arzneimittel im Apothekenalltag trotz geringer Anzahl eine wirtschaftlich relevante Größe sind. Die Zufälligkeit, solche Arzneimittel abzugeben, prägt damit die Apothekenumsätze wesentlich. Umsatzdaten sagen damit immer weniger über die erbrachte Leistung und über den betriebswirtschaftlichen Erfolg einer Apotheke aus. Vielmehr repräsentieren die steigenden Umsätze den Trend zu mehr Hochpreisern. Das Thema wird daher an Bedeutung gewinnen und sollte bei künftigen wirtschaftlichen Forderungen berücksichtigt werden. Dabei könnte es beispielsweise um Bürgschaften der Krankenkassen gehen, die auch liquiditätsschwachen Apotheken eine Zwischenfinanzierung von Hochpreisern erlauben.

Rx im Vergleich zu OTC

Die Verteilungen der in Apotheken abgegebenen Arzneimittel anhand des Absatzes (also gemessen an Packungszahlen, siehe Abb. 7) und anhand des Umsatzes (also gemessen an Packungswerten, siehe Abb. 8) bieten das gewohnte Bild. Weiterhin ist fast jede zweite abgegebene Packung ein OTC-Arzneimittel. Für den Apothekenalltag hat die Selbstmedikation damit sehr große Bedeutung. Dies unterstreicht die wichtige Rolle der Apotheken für den erfolgreichen, sicheren und verantwortungsbewussten Einsatz nicht verschreibungspflichtiger Arzneimittel. Doch die Verteilung anhand der Umsätze ergibt ein anderes Bild. Mittlerweile 83 Prozent der Arzneimittelumsätze werden mit verordneten Arzneimitteln erzielt. Dies zeigt die Abhängigkeit der Apotheken von ärztlichen Verordnungen und besonders von der GKV. Damit wird auch die Anfälligkeit der Apotheken für politische Eingriffe in die GKV und für Maßnahmen der GKV wie Retaxationen deutlich. Die Bedeutung dieser Aspekte hat sich im Berichtsjahr weiter verstärkt, denn der Anteil der verschreibungspflichtigen Arzneimittel ist um 1,1 Prozentpunkte (gemessen am Absatz) bzw. 0,9 Prozentpunkte (gemessen am Umsatz) gestiegen.

Abb. 7: Struktur des Arzneimittelabsatzes Fast jede zweite in Apotheken abgegebene Packung ist ein OTC-Arzneimittel.

Abb. 8: Struktur des Arzneimittelumsatzes Verschreibungspflichtige Arzneimittel machen einen immer größeren Teil des Apothekenumsatzes aus.

Ein weiterer Trend in diesem Zusammenhang ist die Verlagerung von OTC-Umsätzen in den Versandhandel. Im Berichtsjahr ging der Absatz von OTC-Arzneimitteln gemäß Angaben von Insight Health in Apotheken vor Ort um 3,3 Prozent zurück, stieg aber im Versandhandel um 34,2 Prozent gegenüber dem Vorjahr. Diese scheinbare Diskrepanz ist keineswegs erstaunlich. Denn als Volumen des Versandhandels im OTC-Markt wurden für 2014 zuletzt 88,3 Mio. Packungen genannt (siehe „Versandapotheken: Talfahrt für Rx-Geschäft“, DAZ.online, 17.02.2015), der Anstieg müsste demnach 22,5 Mio. Packungen betragen haben. Demgegenüber gaben die Vor-Ort-Apotheken 648,2 Mio. OTC-Packungen ab (ermittelt aus Abb. 7), der dortige Absatz müsste demnach um 22,1 Mio. Packungen gesunken sein. Die Daten weisen also auf eine Absatzverlagerung in dieser Größenordnung hin. Dies ist die Fortsetzung eines bekannten Trends und erneut ein Warnsignal für die Vor-Ort-Apotheken.

Im Wirtschaftsbericht werden für verschiedene Indikationsgruppen sehr unterschiedliche prozentuale Veränderungen in der Abgabe vor Ort und im Versand genannt. Doch ohne die fehlenden Angaben zur absoluten Größe der Ausgangswerte ist nicht zu erkennen, ob es um wachsende oder schrumpfende Märkte geht oder ob sich nur Umsätze verlagern. Es bleibt auch offen, ob manche Zuwächse beim Versand prozentual so hoch erscheinen, weil die Ausgangswerte absolut so niedrig sind. Außerdem enthalten die präsentierten Daten keine Angaben über Umsätze oder gar Rohgewinne. Es bleibt dort also offen, ob die Versender mit Niedrigpreisen um Marktanteile kämpfen oder nachhaltige Gewinne erzielen.

Durchschnittsumsatz gestiegen

Wie sich die Apotheken im Berichtsjahr angesichts dieser vielen Herausforderungen entwickelt haben, war ebenfalls Thema des Wirtschaftsberichts. Die ABDA stützt sich dabei auf ein im Jahr 2012 mit der Steuerberatungsgesellschaft Treuhand Hannover abgestimmtes Datenpanel, das testierte Betriebsergebnisse von 2500 Apotheken enthält. Dort sollen sich alle Buchungen auf das Kalenderjahr und nur auf den Apothekenbetrieb, also nicht auf andere wirtschaftliche Aktivitäten der Apothekenleiter, beziehen. Damit sollen diese Daten möglichst gut abbilden, was im Berichtsjahr den Apothekenmarkt geprägt hat.

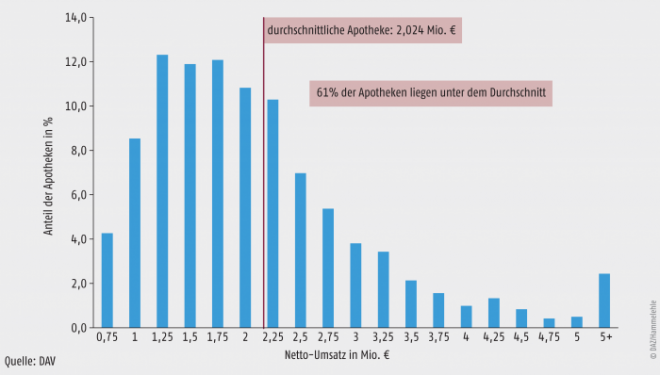

Der durchschnittliche Nettoumsatz einer Apotheke im Jahr 2014 betrug 2,024 Mio. Euro. Die Umsatzverteilung ist weiterhin deutlich rechtsschief (siehe Abb. 9). Einige sehr umsatzstarke Apotheken ziehen also den Durchschnitt nach oben, aber 61 Prozent der Apotheken erzielen weniger als den Durchschnittsumsatz. Dieser Prozentsatz hat sich gegenüber dem Vorjahr nicht verändert. Weitere Umsatzzuwächse bei den größten Apotheken und die Schließung umsatzschwacher Apotheken gleichen sich an dieser Stelle offenbar aus. Gegenüber dem Durchschnittsumsatz für 2013 in Höhe von 1,887 Mio. Euro beträgt der Anstieg 7,2 Prozent. Dies lässt sich weitgehend mit dem Anstieg der Arzneimittelumsätze (siehe Abb. 8) um 5,0 Prozent und der Abnahme der Apothekenzahl (siehe Abb. 1) um 1,1 Prozent erklären.

Abb. 9: Verteilung der Nettoumsätze der Apotheken Die Verteilung ist wie in früheren Jahren deutlich rechtsschief. Die meisten Apotheken setzen daher weniger um als die statistische Durchschnittsapotheke.

Doch ist der deutliche Umsatzanstieg im Berichtsjahr kein Zeichen für einen größeren wirtschaftlichen Erfolg der Apotheken, sondern eher für die häufigeren Hochpreiser. Außerdem werden nicht nur die Misserfolge der geschlossenen Apotheken ausgeblendet, sondern die Verringerung der Apothekenzahl erhöht sogar noch den Durchschnittsumsatz, weil sich der Umsatz auf weniger Apotheken verteilt. Letztlich ist der Umsatz für den Erfolg der Apotheken ohnehin kaum noch bedeutsam, weil sie überwiegend anhand der Packungszahlen honoriert werden. Auch der Anstieg des Durchschnittsumsatzes von 1,428 Mio. Euro im Jahr 2004 auf 2,024 Mio. Euro im Jahr 2014 beschreibt daher keine Erfolgsgeschichte.

Durchschnittliche oder typische Apotheke

Die weitere betriebswirtschaftliche Auswertung bezieht sich seit dem Geschäftsbericht für 2013 auf eine „durchschnittliche“ Apotheke, für 2014 also auf eine Apotheke mit einem Umsatz von 2,024 Mio. Euro. Bis 2012 wurden die Daten dagegen für eine „typische“ Apotheke ausgewertet, deren Umsatz dem Modalwert, also der häufigsten Größenklasse der Verteilung, entsprach. Die Durchschnittsapotheke ist größer als eine typische Apotheke, sie dürfte daher in absoluten Zahlen bessere Ergebnisse erzielen. Die Unterschiede im Umsatz sind dabei erheblich. Eine typische Apotheke hat 2014 nur 1,400 Mio. Euro umgesetzt, die durchschnittliche Apotheke erzielte also den 1,45-fachen Umsatz. In früheren Jahren, die im Wirtschaftsbericht als Vergleich genannt wurden, betrug der Durchschnittsumsatz jeweils das 1,32- bis 1,4-Fache des typischen Umsatzes.

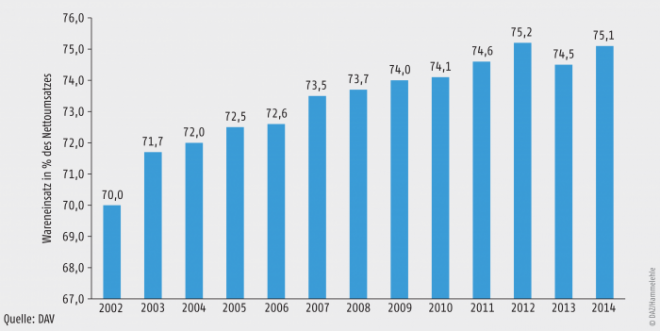

Wareneinsatz und Kosten

Aus dem Nettoumsatz ergibt sich nach Abzug des Wareneinsatzes der Rohgewinn. Werden davon die steuerlich abzugsfähigen Kosten abgezogen, resultiert das Betriebsergebnis. Ein hoher Anteil des Wareneinsatzes schmälert damit den Rohgewinn und das Betriebsergebnis. Von 2002 bis 2012 war der Anteil des Wareneinsatzes am Nettoumsatz stets gestiegen. Die Erhöhung des Festzuschlags hatte 2013 erstmals für einen Rückgang gesorgt. Im Jahr 2014 stieg der Anteil des Wareneinsatzes wiederum von 74,5 Prozent auf 75,1 Prozent und erreichte damit fast wieder den Stand von 2012 (75,2 Prozent, siehe Abb. 10). Dies zeigt besonders deutlich, dass die Maßnahmen des Jahres 2013 für die Apotheken nur eine Atempause waren. Den Entwicklungen des AMNOG wurde ihre Spitze genommen, aber schon ein Jahr später hat die „normale“ Entwicklung die Apotheken beim Wareneinsatz wieder an den Punkt geführt, den sie durch das AMNOG erreicht hatten. Eine nachhaltige Entlastung oder gar eine Trendwende gibt es also nicht.

Abb. 10: Wareneinsatz einer durchschnittlichen Apotheke im zeitlichen Verlauf Der steigende Wareneinsatz belastet die Apotheken immer mehr. Nach einer kurzen Erholung im Jahr 2013 wurde 2014 bereits wieder das Niveau von 2012 erreicht.

Auch von der Kostenseite gibt es keine wirksame Entlastung. Die Personalkosten haben mit 10,7 Prozent einen unveränderten Anteil am Nettoumsatz. Seit 2003 schwanken sie zwischen 10,6 und 11,0 Prozent des Nettoumsatzes. Bei steigenden Umsätzen bedeutet dies in absoluten Beträgen steigende Personalkosten. Die Personalkosten machten im Berichtsjahr 43,0 Prozent des Rohgewinns aus (2013: 42,0 Prozent). Die sonstigen steuerlich abzugsfähigen Kosten gingen auf 7,8 Prozent vom Nettoumsatz (2013: 8,2 Prozent) zurück. Angesichts des gestiegenen Umsatzes ist dies in absoluten Beträgen jedoch ebenfalls ein Anstieg.

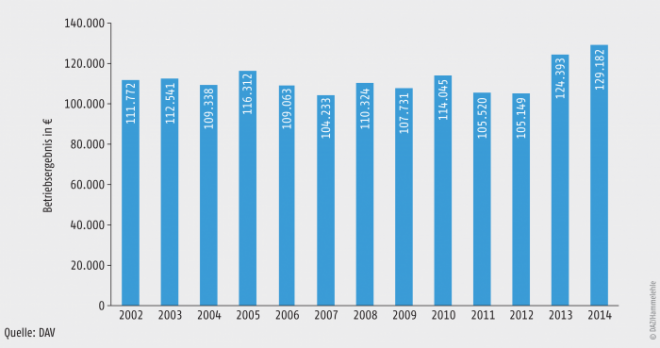

Betriebsergebnis

Letztlich resultierte 2014 für die betrachtete Durchschnittsapotheke ein steuerliches Betriebsergebnis in Höhe von 6,4 Prozent des Nettoumsatzes. Im Vorjahr waren es noch 6,6 Prozent, im letzten Vor-AMNOG-Jahr 2010 waren es 6,5 Prozent. Nur in den AMNOG-Jahren 2011 und 2012 wurden mit 5,9 und 5,7 Prozent deutlich schlechtere Ergebnisse erzielt. Auch dies zeigt, dass das AMNOG zwar überwunden, aber keine Trendwende vollzogen wurde. Der Rückgang beim prozentualen Betriebsergebnis bedeutet in Verbindung mit dem gestiegenen Umsatz einen Zuwachs beim Betriebsergebnis in absoluten Zahlen. Es stieg auf 129.182 Euro (2013: 124.393, siehe Abb. 11). Die Erholung von 2013 konnte also gefestigt werden.

Abb. 11: Betriebsergebnis einer durchschnittlichen Apotheke im zeitlichen Verlauf Im Jahr 2013 wurden die Folgen des AMNOG überwunden, 2014 konnte das Betriebsergebnis erneut gesteigert werden. Erst 2014 kamen alle Neuerungen des Jahres 2013 zur Wirkung, denn 2014 war das erste volle Betriebsjahr des Nachtdienstfonds.

Ein Blick in die gerade neu erschienene Ausgabe der Broschüre „Zahlen. Daten. Fakten“ der ABDA zeigt allerdings, dass der Zuschuss des Nachtdienstfonds durchschnittlich mit gerundet 6000 Euro zum Betriebsergebnis einer Apotheke im Jahr 2014 beigetragen hat. Im Vorjahr waren dies erst gerundet 2000 Euro, denn 2014 war das erste volle Betriebsjahr des Fonds. Da der Zuschuss voll auf das Betriebsergebnis durchschlägt, erklärt der Fonds fast den gesamten Zuwachs des durchschnittlichen Betriebsergebnisses im Jahr 2014. Die Apotheken befinden sich also auf keinem Aufwärtspfad, sondern der verzeichnete Anstieg ist die letzte Auswirkung der Neuerungen von 2013. Die positive Wirkung des Nachtdienstfonds wird bleiben, er wird jedoch künftig nicht zu weiteren Anstiegen führen. Eine wirtschaftliche Dynamik ist also nicht zu verzeichnen.

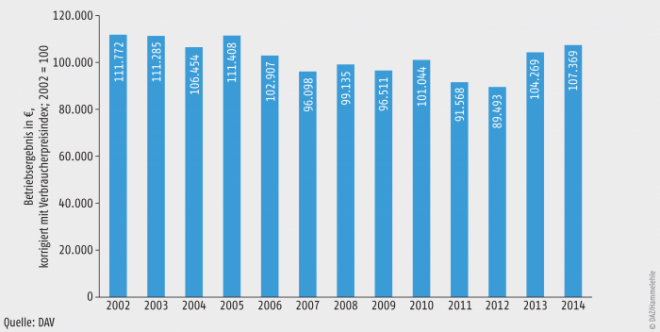

Langfristige Stagnation

Der längerfristige Vergleich der absoluten Zahlen ergibt immerhin einen positiven Aspekt, weil das Betriebsergebnis nun zum zweiten Mal den engen Korridor verlassen hat, in dem es sich von 2002 bis 2012 ohne klare Tendenz bewegt hat (siehe Abb. 11). Dieses Bild wird allerdings durch zwei Aspekte deutlich getrübt. Erstens wird hier das steuerliche Betriebsergebnis ausgewiesen, das bei Einzelkaufleuten nicht mit den Ergebnissen von Unternehmen in anderen Rechtsformen verglichen werden kann. Es müssten noch die kalkulatorischen Kosten für die Arbeit des Unternehmers und die Nutzung eigener Gebäude abgezogen werden. Zweitens muss bei einem langfristigen Vergleich der Kaufkraftverlust berücksichtigt werden. Werden die Betriebsergebnisse um die Entwicklung der Verbraucherpreise seit 2002 bereinigt, ergibt sich ein anderes Bild (siehe Abb. 12). Die beiden AMNOG-Jahre 2011 und 2012 sind auch hier als massiver Einbruch erkennbar. Im Jahr 2013 stieg das Ergebnis wieder über das Niveau von 2006 und nahm 2014 erneut zu, erreichte aber noch immer nicht wieder das Niveau von 2002, 2003 und 2005.

Abb. 12: Inflationsbereinigtes Betriebsergebnis einer durchschnittlichen Apotheke im zeitlichen Verlauf Bereinigt um die Entwicklung der Verbraucherpreise ist eine langfristige Stagnation des Betriebsergebnisses mit einem zeitweiligen Einbruch in den AMNOG-Jahren festzustellen.

Ausblick für 2015

Für 2015 sind gemäß den Angaben im Wirtschaftsbericht der ABDA keine wesentlichen neuen Impulse zu erwarten. Arzneimittelpreisverordnung und Nachtdienstfonds bleiben nach heutigem Kenntnisstand unverändert. Der Kassenabschlag für die GKV wurde um 3 Cent auf 1,77 Euro pro Packung verringert. Einer geringfügigen Steigerung beim Absatz verschreibungspflichtiger Fertigarzneimittel dürften ungünstigere Einkaufskonditionen gegenüberstehen. Das Ergebnis dürfte daher auf dem Niveau von 2014 stagnieren. Bereinigt um die Preisentwicklung ist dies allerdings auch das Niveau von 2002. In einer wachsenden Gesamtwirtschaft kann ein solcher Stillstand nur als Rückschritt betrachtet werden.

Dynamisches Umfeld

Der Wirtschaftsbericht zeigt, dass sich das Umfeld der Apotheken im Bereich der GKV durchaus dynamisch entwickelt. Die Leistungsausgaben dürften durch neue gesetzliche Aufgaben steigen und die Folgen weiterer, für die laufende Legislaturperiode angekündigter Gesetze sind noch nicht absehbar. Dabei ist die Finanzlage der GKV durch die bestehenden Reserven weiterhin gut und die prozentualen Zusatzbeiträge ermöglichen künftig zusätzliche Einnahmen. Außerdem sind für 2016 und 2017 steigende Bundeszuschüsse zum Gesundheitsfonds geplant. Letztlich spricht dies alles für eine gute finanzielle Leistungsfähigkeit der GKV. Zugleich verweist der Wirtschaftsbericht auf die steigende Komplexität der Vertragslandschaft und formuliert dazu die These „wer Wettbewerb sät, wird Wettbewerbsrecht ernten“. Offenbar erwartet die ABDA, dass die Versorgung künftig noch komplizierter und mit noch mehr juristischen Unwägbarkeiten durchsetzt wird. Dazu dürfte auch die Tendenz zu Verträgen mit einzelnen Krankenkassen beitragen.

Fazit

Wer diese These in betriebswirtschaftlicher Hinsicht weiterdenkt, muss zu dem Ergebnis kommen, dass die Teilnahme an der Versorgung als Leistungserbringer künftig mühsamer und mit zunehmender Unsicherheit behaftet sein wird, also teurer wird. Im Zusammenhang mit der zuvor konstatierten Stagnation des Apothekenmarkts bedeutet dies neue Herausforderungen und zunehmenden Wettbewerbsdruck. Die Apotheken werden daher die derzeit noch gute Finanzlage der GKV nutzen müssen, um in einer weiteren Honorarrunde wirtschaftliche Vorteile zu erzielen. Das wichtigste Ziel sollte jedoch sein, endlich eine regelmäßige Überprüfung des Festzuschlages zu etablieren. Dies ist die seit 2004 überfällige logische Konsequenz aus einer packungsbezogenen Honorierung und erscheint letztlich als einziger aussichtsreicher Weg aus einer Stagnation, die die Apotheker von der übrigen Wirtschaftsentwicklung abkoppelt. |

0 Kommentare

Das Kommentieren ist aktuell nicht möglich.