- DAZ.online

- DAZ / AZ

- AZ 37/2010

- Wichtiger Risikoschutz f...

Wirtschaft

Wichtiger Risikoschutz für den Ernährer

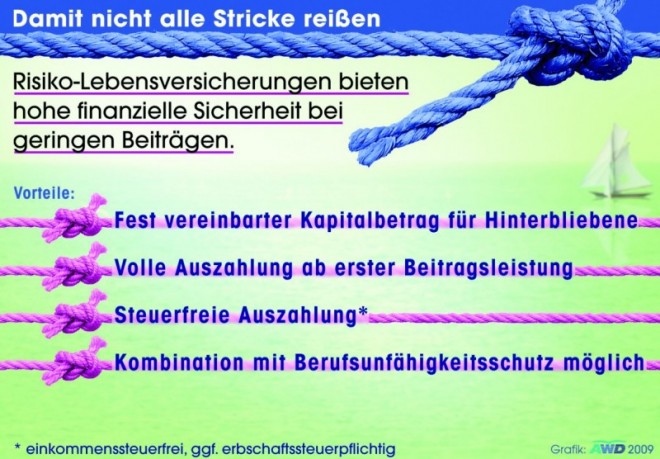

"Vor allem junge Familien mit geringeren Vermögen oder mit finanziertem Wohneigentum sollten unbedingt das Todesfallrisiko des Berufstätigen absichern. Risikolebensversicherungen eignen sich dafür ideal. Sie bieten im Verhältnis zu den moderaten Beitragsleistungen einen hohen finanziellen Schutz von Beginn an, da die vereinbarte Auszahlungssumme ab dem ersten Beitrag garantiert ist", so ein Mitarbeiter des Allgemeinen Wirtschaftsdienstes (AWD).

Ausreichende Versicherungssumme wählen

Risikolebensversicherungen bauen im Gegensatz zu Kapitallebenspolicen kein Vermögen auf, sondern dienen ausschließlich der Absicherung im Todesfall. Die Höhe der Versicherungssumme sollte so gewählt werden, dass der Einkommensverlust über mindestens drei Jahre kompensiert wird und aktuell bestehende Verbindlichkeiten abgedeckt sind. Ist der Ernährer einer jungen Familie Berufseinsteiger, darf die Risikolebensversicherung auf keinen Fall fehlen. Denn wer noch keine Wartezeit von fünf Jahren in der gesetzlichen Rentenversicherung aufweist, erfüllt nicht die Anspruchsvoraussetzung für die Zahlung einer Witwen- oder Witwerrente. Es besteht auch die Option, eine Risikolebenspolice mit fallender Versicherungssumme abzuschließen. Das lohnt sich meist bei der Absicherung von Darlehen mit laufender Tilgung.

Die Risikolebensversicherung kann einen oder mehrere Versicherungsnehmer in einem Vertrag versichern. So besteht für Paare oder Geschäftspartner die Möglichkeit, sich mit einer "verbundenen" Risikolebenspolice gegenseitig zu schützen. Falls beide versicherte Personen gleichzeitig sterben, erhalten die Hinterbliebenen den Auszahlungsbetrag. Die Festlegung des Bezugsberechtigten ist widerruflich oder unwiderruflich möglich. Empfohlen wird prinzipiell ein widerrufliches Bezugsrecht einzuräumen, da hier während der Laufzeit eine Änderung problemlos möglich ist. Ein unwiderrufliches Bezugsrecht lässt sich nur mit Zustimmung des bisher Berechtigten ändern – und hier sind Probleme häufig vorprogrammiert. Die Beiträge zur Risikolebensversicherung sind unabhängig von der Vertragslaufzeit steuerlich im Rahmen der Höchstbeträge als Vorsorgeaufwendungen absetzbar. Die Auszahlung der Versicherungssumme im Todesfall ist für den Begünstigten steuerfrei, gegebenenfalls sind aber Erbschaftssteuern zu entrichten. Zudem fällt diese Police nicht in die Erbmasse des Verstorbenen.

Faktoren zur Beitragsermittlung

Die Beitragshöhe bestimmen verschiedene Faktoren. Maßgeblichen Ausschlag darüber gibt die Beantwortung der Gesundheitsfragen samt Vorerkrankungen. So liegt es in der Natur der Sache, dass jüngere Menschen in der Regel einen günstigeren Beitrag bezahlen als ältere oder dass Nichtraucher besser gestellt werden als Raucher. Lediglich bei erkennbar schlechter Gesundheit oder bei besonders hohen Versicherungssummen verlangen Versicherer einen Arztbesuch. Beim Beantworten der Gesundheitsfragen sollten keine wichtigen Angaben vergessen werden. Im Zweifel ist es besser, beim entsprechenden Arzt nachzufragen, statt eine ungewollt falsche Angabe zu machen. Denn das kann im schlimmsten Fall dazu führen, dass der Versicherer die Leistungen nicht erbringt. Neben Alter und Gesundheitszustand wirken sich Beruf und Geschlecht auf den Beitrag aus. Frauen profitieren aufgrund ihrer statistisch längeren Lebenserwartung. Und risikoarme Tätigkeiten führen ebenfalls zu niedrigeren Beiträgen.

Risikolebenspolicen lassen sich mit anderen Versicherungsbausteinen kombinieren, zum Beispiel einer Berufsunfähigkeitsversicherung. Hier gibt es verschiedene Verbindungsmöglichkeiten. Zum einen kann die Beitragsfreistellung zur Risikolebensversicherung im Falle einer Berufsunfähigkeit vereinbart werden oder wie bei einer eigenständigen Berufsunfähigkeitsversicherung eine monatliche Rente. Ob die Kombination dieser beiden Vorsorgebausteine sinnvoll ist oder jeweils ein eigener Vertrag, hängt von der individuellen Lebenssituation ab. Daneben besteht die Option, eine Unfallzusatzversicherung an die Risikolebenspolice zu koppeln. Bei einem Unfalltod erhalten die Hinterbliebenen dann höhere Leistungen als bei der reinen Risikolebensversicherung ausgezahlt.

0 Kommentare

Das Kommentieren ist aktuell nicht möglich.