- DAZ.online

- DAZ / AZ

- DAZ 18/2017

- Heute gut und morgen ...

Wirtschaft

Heute gut und morgen ungewiss

Eine Analyse zu den Daten des ABDA-Wirtschaftsberichts 2017

Claudia Korf, ABDA-Geschäftsführerin Wirtschaft, Soziales und Verträge, und Dr. Eckart Bauer, Abteilungsleiter Wirtschaft und Soziales, präsentierten beim Wirtschaftsforum des Deutschen Apothekerverbandes am 26. April in Berlin den Apothekenwirtschaftsbericht 2017. Da die ABDA keine Zusammenfassung für die Fachpresse verfasst hat, stellt die DAZ die ABDA-Daten im Rahmen einer eigenen Analyse vor.

Ausgaben der GKV

Das erste Kapitel des Apothekenwirtschaftsberichts betrifft die Beziehung der Apotheken zur Gesetzlichen Krankenversicherung (GKV). Demnach ist der Anteil der Arzneimittel und Apotheken an den GKV-Ausgaben langfristig gesunken. Gemäß den präsentierten Daten stiegen die Ausgaben der GKV von 2006 bis 2016 von 148,00 auf 222,77 Mrd. Euro. Doch der Anteil für Arzneimittel sank von 13,5 auf 12,5 Prozent und der Anteil für das Apothekenhonorar ging von 2,6 auf 2,3 Prozent zurück. In absoluten Zahlen stiegen die Ausgaben der GKV für das Apothekenentgelt von 4,6 Mrd. Euro im Jahr 2013 auf prognostizierte 5,1 Mrd. Euro für 2017. Die effektiven Ausgaben für Arzneimittel nahmen in dieser Zeit von 27,6 auf 34,1 Mrd. Euro zu.

Leistungen für die GKV

Im Apothekenwirtschaftsbericht werden die finanziellen Leistungen der Apotheken für die GKV zusammengetragen. Demnach haben die Apotheken 2016 einen Abschlag von 1096 Mio. Euro an die GKV geleistet (2015: 1081 Mio. Euro). Als Inkassoleistung ziehen die Apotheken über die Rechenzentren den Herstellerabschlag für die GKV ein. Dies waren im Berichtsjahr 1562 Mio. Euro (2015: 1533 Mio. Euro).

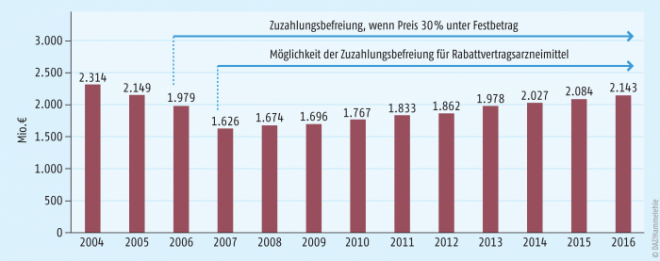

Außerdem haben die Apotheken für die GKV 2143 Mio. Euro Zuzahlungen von den Versicherten eingezogen (2015: 2084 Mio. Euro). Das sind durchschnittlich 2,80 Euro pro Packung (für 2015 und 2016). Nach Einführung der 10-prozentigen Zuzahlung im Jahr 2004 ging das Zuzahlungsvolumen zunächst zurück. Offenbar haben die Neuregelungen von 2006 und 2007 (die Zuzahlungsbefreiung bei Preisen von unter 30 Prozent des Festbetrags und die Möglichkeit der Zuzahlungsbefreiung für Rabattvertragsarzneimittel) das Zuzahlungsniveau gesenkt, aber dieser Effekt hat nicht angehalten. Seit 2008 sind die Zuzahlungen jedes Jahr gestiegen und haben inzwischen wieder das Niveau von 2005 erreicht (siehe Abb. 1). Obwohl im Berichtsjahr 24.600 Rabattverträge über 14.900 Arzneimittel für Einsparungen von 3,9 Mrd. Euro sorgten, waren nach ABDA-Angaben nur 23 Prozent der Rx-Arzneimittel von der Zuzahlung befreit oder in der Zuzahlung ermäßigt. Im Jahr 2009 waren dies noch 60 Prozent (siehe Abb. 2). Versicherte, die ein Rabattarzneimittel erhalten, partizipieren also immer weniger an der damit verbundenen Einsparung. Insgesamt erweisen sich die Zuzahlungen als dauerhaft wichtiges Finanzierungsinstrument für die GKV. Politische Bestrebungen zur Einschränkung oder Abschaffung der Zuzahlung dürften daher problematisch sein.

GKV-Finanzen

Bemerkenswert ist der Vergleich der obigen Daten mit den Ausgaben der GKV für die Leistungen der Apotheken. Im Berichtsjahr 2016 hat die GKV 5,0 Mrd. Euro für die Leistungen der Apotheken bezahlt. Dagegen haben die Apotheken 1,096 Mrd. Euro Abschlag geleistet, Einsparungen durch Rabattverträge in Höhe von 3,9 Mrd. Euro ermöglicht und 3,705 Mrd. Euro als Inkasso für die GKV eingezogen. Die Apotheken bringen den Krankenkassen also „nebenbei“ mehr Geld ein, als die GKV für die eigentliche Versorgungsleistung der Apotheken bezahlt. Das spricht für ein effizientes System und keinesfalls für Reformbedarf.

Insgesamt ermittelt die ABDA Einsparungen der GKV im Arzneimittelbereich in Höhe von 17,5 Mrd. Euro durch Festbeträge, Rabattverträge, Zuzahlungen, Erstattungsbeträge und Abschläge. Dem stehen tatsächliche Arzneimittelausgaben von 33,0 Mrd. Euro gegenüber. Die Finanzlage der GKV ist insgesamt offenbar weiterhin gut. Die Liquiditätsreserven des Gesundheitsfonds und der Krankenkassen summieren sich auf 25,0 Mrd. Euro zum Jahresende 2016, sind aber ungleichmäßig auf die Krankenkassen verteilt.

Weiter sinkende Apothekenzahl

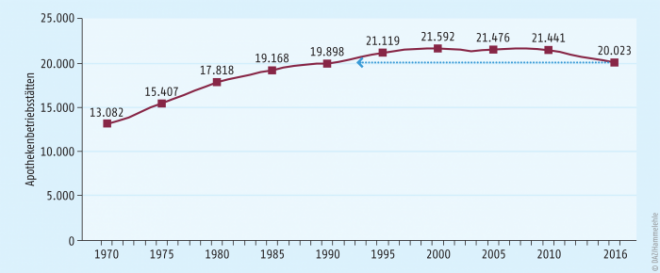

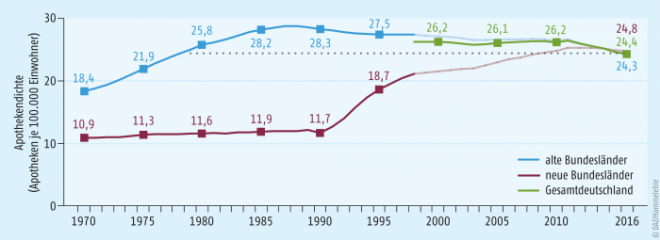

Zu den wichtigsten Daten des Apothekenwirtschaftsberichts gehört die Zahl der Apotheken. Diese ging im Berichtsjahr erneut zurück und erreichte 20.023 am Jahresende 2016 (Ende 2015: 20.249). Der Rückgang um 226 Apotheken war größer als 2015 (192). Im ersten Quartal 2017 dürften nach ABDA-Angaben bereits weniger als 20.000 Apotheken bestehen. Das entspricht etwa der Apothekenzahl von 1991 (siehe Abb. 3). Doch dieser Vergleich hinkt. Denn Anfang der 1990er Jahre wurden in den neuen Ländern viele Apotheken gegründet, die zum weitaus größten Teil noch bestehen. Dass die Apothekenzahl in ganz Deutschland auf dem Niveau von 1991 liegt, bedeutet daher, dass die Zahl in den alten Ländern deutlich geringer als 1991 ist. Dies wird in Abb. 4 deutlich, die die Apothekendichte in Ost und West vergleicht. Demnach bestehen in den alten Bundesländern nur noch 24,3 Apotheken pro 100.000 Einwohner, was der Apothekendichte von 1978 entspricht. In den neuen Bundesländern ist die Apothekendichte dagegen bisher nur minimal gesunken. Mit 24,8 Apotheken pro 100.000 Einwohner liegt sie dort sogar etwas über dem Wert im Westen. Im europäischen Vergleich liegt Deutschland mittlerweile deutlich unter dem EU-Durchschnitt von 31 Apotheken je 100.000 Einwohner. Doch dies alles sind Durchschnittswerte. Als Extreme verweist die ABDA auf Bottrop mit nur 18 Apotheken pro 100.000 Einwohner und Weiden in der Oberpfalz mit 45 Apotheken je 100.000 Einwohner.

Eröffnungen, Schließungen und Filialen

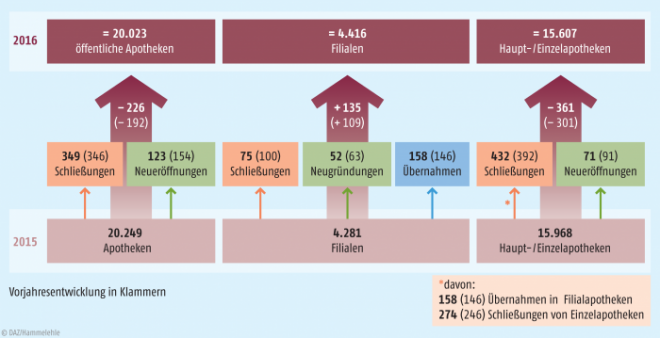

Die Veränderungen der Apothekenzahlen ergeben sich als Saldo aus Schließungen und Neueröffnungen, die in Abb. 5 aufgeschlüsselt werden. Demnach ist die Zahl der Neugründungen 2016 gegenüber dem Vorjahr gesunken. Die Zahl der Schließungen hat bei den Haupt- und Einzelapotheken zugenommen, ist aber bei den Filialen zurückgegangen. Wie im Vorjahr ist die Zahl der Filialen gestiegen, aber dieser Anstieg war in beiden Jahren geringer als die Zahl der Einzelapotheken, die durch eine Übernahme in einen Filialverbund integriert wurden. Die wachsende Zahl der Filialen lässt sich also vollständig durch solche Übernahmen erklären. Dies zeigt die große Bedeutung der Filialen als Option für das Weiterbestehen von Apotheken, die sonst keinen Nachfolger fänden.

Die Zahl der übernommenen Filialen (158) ist (anders als 2015) nun sogar größer als die Zahl der Neueröffnungen (123 Einzelapotheken und Filialen). Seit Einführung der Filialen im Jahr 2004 nimmt deren Zahl zu. Ende 2016 bestanden 2290 Hauptapotheken mit je einer Filiale, 628 Apotheken mit je zwei Filialen und 290 Apotheken mit je drei Filialen. Dagegen sinkt die Zahl der Einzelapotheken seit 2004. Ende 2016 bestanden noch 12.399 Einzelapotheken.

Beschäftigung der Apotheker

Mindestens ebenso deutlich ist der Trend zu immer mehr Apotheken, die als offene Handelsgesellschaft betrieben werden. Im Jahr 2005 waren dies erst 385, im Jahr 2015 schon 662 und 2016 sogar 689. Dies mildert den Rückgang der Zahl der Apothekenleiter in öffentlichen Apotheken etwas. Ende 2016 verzeichnete die ABDA noch 16.394 Apothekenleiter in öffentlichen Apotheken (2015: 16.848), darunter 7777 Frauen (2015: 7843).

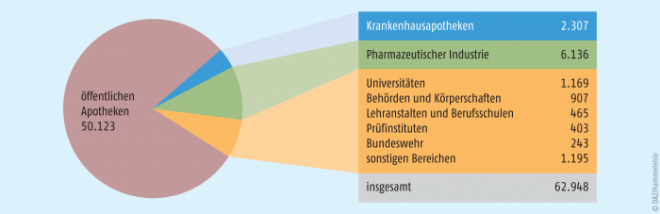

Von insgesamt 62.948 Apothekern im Berichtsjahr arbeiteten 50.123 in öffentlichen Apotheken. Die nächstgrößeren Arbeitsfelder für Apotheker sind die pharmazeutische Industrie (6136 Apotheker) und die Krankenhausapotheken (2307 Apotheker). Abb. 6 zeigt die Angaben für weitere Arbeitsfelder.

Mehr Beschäftigung in Apotheken

Parallel zur sinkenden Apothekenzahl hat sich der Trend zu immer mehr Beschäftigten in Apotheken fortgesetzt (siehe Tab. 1). Die Apotheken haben demnach im Durchschnitt immer mehr Beschäftigte. Die im Jahr 2015 leicht gesunkene Zahl der Ausbildungsplätze stieg auf 7541 und erreicht damit fast wieder die Zahl von 2014. Die ausgewiesene Gesamtzahl von 156.428 Beschäftigten (2015: 154.528) bezieht die von den Apothekerkammern erfassten Apothekenberufe ein. Dabei dürften Bürokräfte, Boten, Reinigungspersonal und andere fachfremde Beschäftigte nicht erfasst sein. Die tatsächliche Bedeutung der Apotheken für den Arbeitsmarkt ist demnach noch größer, als die Daten der ABDA erkennen lassen.

2014 |

2015 |

2016 |

Frauenanteil |

|

|---|---|---|---|---|

Beschäftigte in Apotheken |

152.750 |

154.528 |

156.428 |

89,1% |

… davon Apotheker |

49.821 |

50.356 |

50.123 |

72,1% |

… davon Ausbildungsplätze |

7.556 |

7.449 |

7.541 |

89,1% |

… davon Teilzeitkräfte |

74.602 |

75.250 |

76.402 |

– |

Arzneimittelumsatz

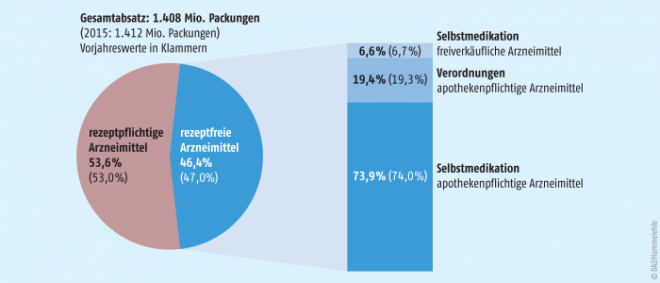

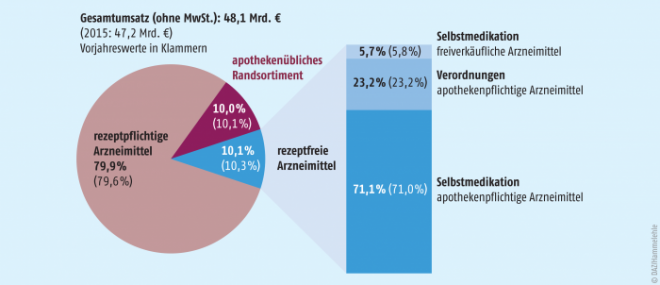

Weitere zentrale Inhalte des Apothekenwirtschaftsberichts bilden stets der Absatz und der Umsatz der Arzneimittel in Apotheken. Der Arzneimittelabsatz ging gemäß den präsentierten Daten gegenüber dem Vorjahr um 4 Mio. auf 1408 Mio. Packungen zurück. Der Anteil der Rx-Arzneimittel stieg um 0,6 Prozent-Punkte auf 53,6 Prozent (weitere Details siehe Abb. 7). Ob die geringfügigen Veränderungen auf einem gestiegenen Anteil des Versandes bei OTC-Arzneimitteln oder der veränderten Datenbasis beruhen, bleibt offen. Der Apothekenumsatz stieg gemäß den an dieser Stelle präsentierten Daten von ABDA und Insight Health im Berichtsjahr 2016 um 0,9 Mrd. Euro auf 48,1 Mrd. Euro (ohne Mehrwertsteuer), also um 1,9 Prozent. Der Anteil der Rx-Arzneimittel am Umsatz nahm um 0,3 Prozent-Punkte auf 79,9 Prozent zu (siehe Abb. 8). Allerdings sind diese Daten möglicherweise durch die Umstellung der Datenbasis verzerrt, wie Vergleiche mit anderen Ergebnissen des Berichts vermuten lassen.

Der Umsatz mit Rx-Arzneimitteln zulasten der GKV ist gemäß Daten der ABDA und des Deutschen Arzneiprüfungsinstituts um 3,3 Prozent auf 35,8 Mrd. Euro gestiegen. Dabei haben Hochpreiser erneut überproportional zugelegt. Der GKV-Umsatz mit Rx-Arzneimitteln mit einem Abgabepreis des pharmazeutischen Unternehmers von über 1200 Euro stieg um 5,7 Prozent auf 10,3 Mrd. Euro. Dagegen stieg der GKV-Umsatz mit übrigen Rx-Arzneimitteln nur um 2,4 Prozent auf 25,5 Mrd. Euro. Damit hat sich der enorme Anstieg bei den Hochpreisern aus dem Vorjahr nicht fortgesetzt. Im Jahr 2015 war der Hochpreiserumsatz noch um 21,8 Prozent gestiegen, offenbar wegen der damals neuen Arzneimittel gegen Hepatitis C. Extreme Befürchtungen zu den wirtschaftlichen Belastungen durch diese Arzneimittel dürften sich jetzt erübrigen. Doch bleibt der Trend, dass die Umsätze der Hochpreiser überproportional wachsen. Daher sagen Arzneimittelumsätze immer weniger über den wirtschaftlichen Erfolg von Apotheken aus.

Umsatz des Versandhandels

Im Berichtsjahr 2016 betrug der Marktanteil des Versandhandels bei Rx-Arzneimitteln 1,3 Prozent des Wertes bzw. 0,9 Prozent der Menge (siehe Tab. 2). Bei den OTC-Arzneimitteln betrug der Marktanteil dagegen 13,4 Prozent des Wertes und 12,9 Prozent der Menge (siehe Tab. 3). Bei den Rx-Arzneimitteln ist der Anteil demnach gering, aber der Vergleich mit den nicht preisgebundenen OTC-Arzneimitteln zeigt, welche Marktanteile bei Preiswettbewerb realistisch sind. Offenbar sorgt der Preiswettbewerb für einen deutlichen Unterschied.

Rx-FAM* |

öffentliche Apotheke |

Versandhandel |

gesamt in Mio. |

||

|---|---|---|---|---|---|

in Mio. |

Anteil |

in Mio. |

Anteil |

||

AVP-Umsatz** (€) |

40.607 |

98,7% |

516 |

1,3% |

41.123 |

Absatz (Packungen) |

729 |

99,1% |

7 |

0,9% |

736 |

* verschreibungspflichtige Fertigarzneimittel (ohne Impfstoffe, Rezepturen, Medizinprodukte mit Arzneimittelcharakter) ** AVP = Apothekenverkaufspreis (inkl. MwSt.) | |||||

OTC* |

öffentliche Apotheke |

Versandhandel |

gesamt in Mio. |

||

|---|---|---|---|---|---|

in Mio. |

Anteil |

in Mio. |

Anteil |

||

AVP-Umsatz** (€) |

5.790 |

86,6% |

896 |

13,4% |

6.686 |

Absatz (Packungen) |

654 |

87,1% |

97 |

12,9% |

751 |

* nicht verschreibungspflichtige Arzneimittel (ohne Ergänzungssortiment, Nicht-Arzneimittel, Tierarzneimittel) ** AVP = Apothekenverkaufspreis (inkl. MwSt.) | |||||

Die ABDA beschreibt in ihrem Bericht für den Rx-Versandhandel bei Preiswettbewerb mit ausländischen Versendern ein mittelfristiges Potenzial von 10 Prozent Marktanteil. Wenn ein Umsatz von 67 Mio. Packungen abwandern würde, hätten die Vor-Ort-Apotheken 560 Mio. Euro weniger Rohertrag. Als langfristiges Potenzial weist die ABDA einen Marktanteil des Versandes von 25 Prozent aus. Wenn 177 Mio. Packungen abwandern würden, hätten die Vor-Ort-Apotheken 1,5 Mrd. Euro weniger Rohertrag. Dies wären erhebliche Veränderungen, die strukturelle Folgen haben müssten.

Erfolgreicher Nachtdienstfonds

Zum Apothekenwirtschaftsbericht gehört auch der Bericht über den vom Deutschen Apothekerverband verwalteten Nacht- und Notdienstfonds. Im Berichtsjahr hat dieser 116,3 Mio. Euro eingenommen, 2,0 Mio. Euro Verwaltungsausgaben getätigt und 114,3 Mio. Euro ausgeschüttet. Der Notdienstfonds erweist sich damit als gut wirksames Finanzierungsinstrument. Die Zahl der Notdienste betrug 416.000 und sank damit gegenüber dem ersten vollen Betriebsjahr des Fonds (2014) um 1,4 Prozent. Die Zahl der Apotheken ging in dieser Zeit um 2,0 Prozent zurück.

Quellen für Apothekenergebnisse

Im zweiten Hauptteil des Apothekenwirtschaftsberichts geht es um die wirtschaftliche Entwicklung der Apotheken. Die ABDA-Daten stützen sich auf 2500 Betriebsergebnisse von Apotheken, die auf die tatsächliche Apothekenverteilung hochgerechnet werden. Dabei wird berücksichtigt, dass die Steuerberatung Treuhand Hannover, die die Daten liefert, in den neuen Bundesländern überdurchschnittlich vertreten ist. Im Wirtschaftsbericht wird betont, dass die Buchungen auf den Apothekenbetrieb abgegrenzt werden.

Mit solchen Hinweisen zu den Datenquellen positioniert sich die ABDA offenbar für vorhersehbare Diskussionen über die Aussagekraft von Statistiken. Wenn Tätigkeiten außerhalb des Apothekenbetriebs nicht herausgerechnet werden, müssen Diskrepanzen entstehen. Künftige Diskussionen über die Apothekenhonorierung setzen allerdings einen Konsens über die Datengrundlage voraus.

Durchschnittsumsatz gestiegen

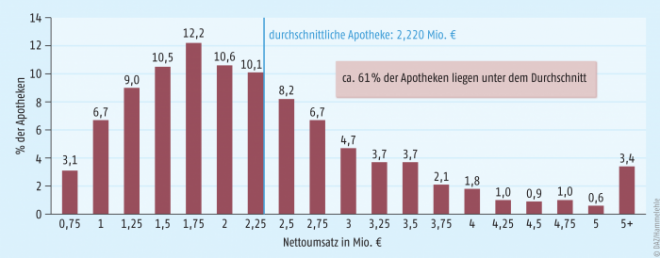

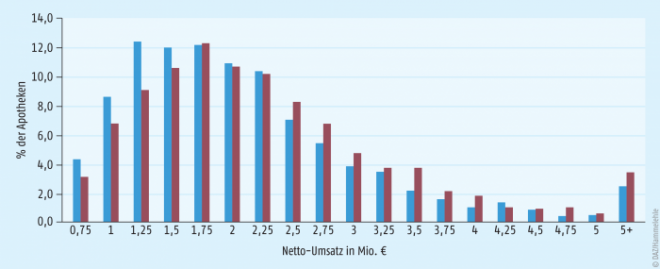

Der Nettoumsatz einer durchschnittlichen Apothekenbetriebsstätte betrug 2016 gemäß ABDA-Daten 2.220.000 Euro und damit 5,2 Prozent mehr als 2015. Dabei ist eine ungleichmäßige Verteilung der Umsätze zu bedenken. Etwa 61 Prozent der Apotheken erwirtschaften Umsätze unter dem Durchschnitt. Die häufigste Umsatzgrößenklasse mit 12,2 Prozent der Apotheken erzielt Umsätze zwischen 1,50 und 1,75 Mio. Euro. Dagegen ziehen 3,4 Prozent der Apotheken mit einem Umsatz von über 5 Mio. Euro den Durchschnitt nach oben (siehe Abb. 9). Die vergleichsweise wenigen Apotheken mit sehr hohen Umsätzen würden nicht ausreichen, um die Bevölkerung flächendeckend in der gewohnten Weise zu versorgen. Zugleich führen Leistungen wie Versandhandel und Spezialversorgung zu den hohen Umsätzen, die den Durchschnitt erhöhen. Die Umsatzstatistik reflektiert damit zunehmend die Breite des Tätigkeitsspektrums von Apotheken, aber immer weniger die klassische flächendeckende Versorgung, die letztlich die Kernaufgabe der Apotheken ist. Außerdem steigt der Durchschnittsumsatz, weil sich der Umsatz auf immer weniger Apotheken verteilt und kleine Apotheken eher als große schließen.

Diese Verschiebungen werden in Abb. 10 deutlich, die die Umsatzverteilungen der Jahre 2013 und 2016 miteinander vergleicht. Der Anteil sehr kleiner Apotheken ist demnach deutlich gesunken, aber es gibt weiterhin Apotheken mit Umsätzen unter 1 Mio. Euro. Dagegen sind die Anteile der Apotheken mit über 2,25 Mio. Euro Umsatz gestiegen. Die Spreizung der Apothekenlandschaft geht also weiter. Dabei verschiebt sich die höchste Säule mit der häufigsten Umsatzgrößenklasse eher langsam zu höheren Umsätzen. Dies zeigt auch der Vergleich zwischen dem typischen und dem durchschnittlichen Umsatz. Im Jahr 2002 erwirtschaftete die durchschnittliche Apotheke den 1,37-fachen Umsatz der typischen Apotheke, im Jahr 2016 schon das 1,48-Fache. Die Diskrepanz nimmt also zu, und der Durchschnitt sagt immer weniger über die vielen Apotheken aus, die die Versorgung in der Fläche ermöglichen.

Wareneinsatz und Kosten

Außerdem sagen Umsätze immer weniger über den wirtschaftlichen Erfolg von Apotheken aus, weil der wachsende Anteil hochpreisiger Arzneimittel unterproportional zum Ergebnis beiträgt. Dies erhöht zunächst den Wareneinsatz. Im Berichtsjahr stieg der Wareneinsatz auf einen neuen Höchstwert und erreichte 75,8 Prozent des Nettoumsatzes (2015: 75,5 Prozent). Die Personalkosten blieben dagegen mit 10,6 Prozent des Nettoumsatzes (2015: 10,7 Prozent) in der relativen Betrachtung stabil. Die sonstigen steuerlich abzugsfähigen Kosten sanken auf 7,4 Prozent des Nettoumsatzes (2015: 7,6 Prozent).

Betriebsergebnis gestiegen

Durch den höheren Umsatz und die günstige Kostenentwicklung stieg das durchschnittliche Betriebsergebnis auf 142.622 Euro (2015: 136.345 Euro, siehe Abb. 11). Das sind 4,6 Prozent mehr als im Vorjahr. Wegen des zunehmenden Hochpreiseranteils wächst das Betriebsergebnis unterproportional zum Umsatz. Dennoch hat sich das durchschnittliche Betriebsergebnis gegenüber den schwierigen AMNOG-Jahren 2011/2012 deutlich verbessert. Das auf den ersten Blick positive Bild wird im Vergleich mit dem Verbraucherpreisindex relativiert. Das Jahr 2002 bildete die Berechnungsgrundlage für das 2004 eingeführte Kombimodell. Umgerechnet auf das Preisniveau des Jahres 2002 lagen die durchschnittlichen Betriebsergebnisse von 2003 bis 2014 stets unter den 111.772 Euro, die 2002 erzielt wurden. Umgerechnet auf das Preisniveau von 2002 waren es 113.004 Euro im Jahr 2015 und 117.657 Euro im Jahr 2016. Auch die prozentuale Betrachtung relativiert den Umsatzanstieg des Jahres 2016. Der prozentuale Anteil des Betriebsergebnisses ging sogar von 6,5 Prozent im Vorjahr auf 6,4 Prozent vom Nettoumsatz zurück (siehe Abb. 11). Dies folgt wiederum aus dem zunehmenden Hochpreiseranteil.

Als weitere Analyse zum durchschnittlichen Betriebsergebnis weist die ABDA das Teilbetriebsergebnis aus der GKV-Versorgung aus. Dieses stieg im Berichtsjahr auf 83.434 Euro (2015: 79.620 Euro). Diesen Vorsteuergewinn bringt eine Apotheke durchschnittlich durch das GKV-Geschäft ein. Letztlich dürfte nur dieser Betrag Gegenstand politischer Diskussionen über die angemessene Honorierung der Apotheken sein. Denn nur dieser Betrag wirkt sich auf die Finanzen der GKV aus und umgekehrt müssen die Apotheken erwarten dürfen, mit diesem Betrag angemessen für die Versorgung der GKV-Patienten honoriert zu werden.

Analysen zum Betriebsergebnis

Bei der Interpretation der Betriebsergebnisse von Apotheken muss daran erinnert werden, dass diese zu steuerlichen Zwecken ermittelt wurden. Da Apothekenleiter Einzelkaufleute oder OHG-Gesellschafter sein müssen, schließen sie die Honorierung des Apothekenleiters für seine Arbeit, die kalkulatorische Miete für Apotheken in eigenen Räumen und eine risikoabhängige Rendite für das eingesetzte Kapital ein. Wenn Apotheken große Investitionen für die Spezialversorgung tätigen, muss auch dies in den Durchschnitt eingehen.

Leider gibt die ABDA zum Betriebsergebnis nur Durchschnittswerte an. Doch gerade angesichts der großen Spreizung der Umsätze wären ähnliche Angaben zur Verteilung der Betriebsergebnisse sehr wichtig. Falls sich die Betriebsergebnisse ebenso wie die Umsätze verteilen, hätte eine typische Apotheke ein Betriebsergebnis von 96.366 Euro – doch dies geben die Daten nicht her, es ist nur eine Idee für eine Abschätzung. Für 2015 hatte die Treuhand Hannover berichtet, dass 22 Prozent der Apotheken ein Betriebsergebnis von höchstens 4 Prozent vom Umsatz haben. Bezogen auf einen Umsatz der typischen Apotheke von 1,5 Mio. Euro im Jahr 2016 ergäbe das ein Betriebsergebnis von höchstens 60.000 Euro. Einen solchen Betrag könnte ein Apothekenleiter ohne unternehmerisches Risiko, mit mehr sozialer Absicherung und vermutlich weniger Arbeitszeit beispielsweise als Filialleiter verdienen. Apotheken mit einem solchen Betriebsergebnis werden – je nach Alter des Inhabers – nur noch betrieben, bis der Mietvertrag endet oder das Rentenalter erreicht ist. Es wäre daher sehr interessant, wie viele Apotheken in einer solchen Lage sind. Dies entscheidet wesentlich über die Zahl künftiger Apothekenschließungen. Die vielen Durchschnittsbetrachtungen des Apothekenwirtschaftsberichts führen dagegen nicht weiter und erklären nicht den andauernden Rückgang der Apothekenzahl. Eine weitere interessante Frage ist, wie viele der wirtschaftlich problematischen Apotheken eine wichtige Versorgungsfunktion haben.

Das Hauptproblem der Darstellung ist die Fokussierung auf den Durchschnitt. Die ABDA hat frühere Betrachtungen zur typischen Apotheke aufgegeben, weil diese von Politikern kritisiert worden waren. Doch der Durchschnitt allein gibt bei einer solchen Spreizung die Realität sehr vieler Apotheken nicht wieder. Eine sinnvolle Antwort könnte eine differenzierte Betrachtung nach Umsatzgrößenklassen oder vielleicht Betriebsergebnisklassen sein. Eine solche Aufbereitung der Daten könnte die Apothekenwirklichkeit treffender darstellen und würde die nötigen Argumente liefern, weshalb die flächendeckende Versorgung bei negativen Entwicklungen gefährdet ist.

Prognose für 2017

Stattdessen bezieht sich die ABDA-Prognose für 2017 auf die Durchschnittswerte. Die ABDA weist auf die beschlossene Erhöhung des Rezepturhonorars und der Dokumentationsgebühr hin. Der Umsatz mit Rx-Arzneimitteln und die Personalkosten dürften leicht steigen und die Apothekenzahl weiter abnehmen. Daher rechnet die ABDA bei gutem Verlauf mit einer kleinen Verbesserung des Durchschnittsergebnisses gegenüber 2016.

Problematische Szenarien

Viel wichtiger könnten Sonderfaktoren werden: die Reaktionen auf das EuGH-Urteil und der Rechtsstreit um Skonti. In einer Szenarioanalyse hat die ABDA den Fall untersucht, dass die deutschen Apotheken einen Bonus gewähren dürfen und aufgrund des Wettbewerbs dann auch müssen. Ein Euro Bonus auf Rx-Packungen mit der Normgröße N3 (49 Prozent aller Rx-Packungen) würde den Rohertrag einer Durchschnittsapotheke um 15.435 Euro senken. Ein Euro Bonus auf alle Rx-Packungen für GKV-Versicherte (85 Prozent aller Rx-Packungen) ergäbe sogar 26.775 Euro Rohertragsverlust. Da die Kosten nicht gesenkt werden könnten, würde der Gewinn in gleicher Höhe sinken. Das durchschnittliche Betriebsergebnis wäre dann 115.847 Euro, also etwa der Wert von 2010. Höhere Boni ergäben dementsprechend größere Einbußen. In dieser Analyse bleiben allerdings die vermutlich weit stärkeren Auswirkungen auf die schon jetzt wirtschaftlich schwachen Apotheken unbeachtet. Gerade hier sagt eine Durchschnittsbetrachtung sehr wenig aus.

Zu den möglichen Folgen des Skonto-Prozesses präsentiert die ABDA eine Schätzung, nach der ein Prozentpunkt schlechtere Einkaufsbedingungen das Betriebsergebnis einer durchschnittlichen Apotheke um etwa 16.500 Euro vermindern würden. Doch dies ist sehr grob gerechnet. Da sich der Rechtsstreit nur auf Rx-Arzneimittel bezieht und Hochpreiser ohnehin nicht so hoch rabattiert werden, dürfte dieser Effekt „nur“ etwa knapp 10.000 Euro betragen.

Transparente Daten nötig

Bei der Gesamtbetrachtung des Berichts muss beachtet werden, dass sich ein so umfangreicher Bericht auf viele Quellen stützen muss. Dabei erstaunt der Vergleich der Daten zu den Apothekenumsätzen. Die Apothekendaten ergeben 5,2 Prozent mehr Durchschnittsumsatz, von dem allerdings etwa 1 Prozentpunkt durch die geringere Apothekenzahl zu erklären ist. Außerdem berichtet die ABDA, dass der GKV-Umsatz mit Rx-Arzneimitteln um 3,3 Prozent gestiegen ist. Doch ist der Apothekenumsatz gemäß Abb. 8 nur um 1,9 Prozent gestiegen. Sogar wenn sich die Relationen zwischen einigen Umsatzsegmenten deutlich verändert hätten, würde das die Diskrepanzen nur teilweise erklären. Viel wahrscheinlicher ist, dass die verschiedenen Statistiken unterschiedliche Datenquellen nutzen und verschiedene Umsätze erfassen. Möglicherweise beeinträchtigt insbesondere die veränderte Datenbasis zu den Abb. 7 und 8 dort den Vergleich mit dem Vorjahr.

Außerdem ist das Produkt der Apothekenzahl und des Durchschnittsumsatzes gemäß Abb. 9 geringer als der Gesamtumsatz gemäß Abb. 8. Solche Abweichungen können entstehen, wenn sich die Erhebungsverfahren unterscheiden oder Sonderfälle wie Krankenhausbelieferung oder Versand unterschiedlich behandelt werden. Dabei geht es nicht um „richtige“ oder „falsche“ Daten, sondern darum, welche Vorgänge in welchen Zahlen enthalten sind. Bei den künftigen Diskussionen über die Zukunft der Apothekenhonorierung muss dies stets transparent sein. |

0 Kommentare

Das Kommentieren ist aktuell nicht möglich.